(转自:东方金工研究)

摘要

投资建议

根据最新的分红预测模型,截至2025年6月20日,我们建议投资者关注以下7月期指合约机会:

期货(IH):当前呈浅升水状态,年化对冲成本为-1.91%。建议投资者关注该指数期货短期正向套利机会,适当考虑持有空头对冲头寸以利用相对较低的对冲成本优势。

期货(IF):年化对冲成本为1.35%,处于适中的贴水水平。建议投资者审慎参与套利策略,特别关注近期集中分红所带来的基差波动,适时调整头寸布局。

中证500指数期货(IC)及期货(IM):目前均呈现深贴水状态,年化对冲成本分别高达7.37%和10.19%。我们建议投资者谨慎评估此类深贴水带来的潜在做多机会,同时充分衡量高额对冲成本所带来的风险,适合风险偏好较高且具备相关套利经验的投资者谨慎布局。

01

2025分红最新预测结果

市场越有效,我们要战胜对手就需要越早越准确地获取信息,有了过去的经验,已经有更多的投资者开始关注分红。根据往年的经验,预计2025年的指数成分股分红仍将集中在5-7月,因此,分红对于存续期涵盖5-7月的期指合约定价都将有显著的影响。目前7月、9月和12月合约已经上市交易,6月合约即将到期而8月合约即将开始交易,我们有必要提前对分红比例有一个合理的预测。

上市公司已逐步公布分红信息,截止6月20日,上证50成分股中,25家实施,15家股东大会通过,10家董事会预案,沪深300成分股中,142家实施,97家股东大会通过,61家董事会预案,中证500成分股中,284家实施,161家股东大会通过,55家董事会预案,中证1000成分股中,559家实施,364家股东大会通过,77家董事会预案。

根据我们的最新预测模型,上证50、沪深300、中证500、中证1000指数7月合约的分红点数分别为40.84、38.26、19.23、17.88。若考虑空头对冲并持有股指期货合约到期,年化基差率即反映了持有至到期的对冲成本。上证50、沪深300、中证500指数、中证1000的7月合约的年化对冲成本(剔除分红,按365天计算)分别为-1.91%、1.35%、7.37%、10.19%。分红对股指期货各指数期货合约影响详细如下:

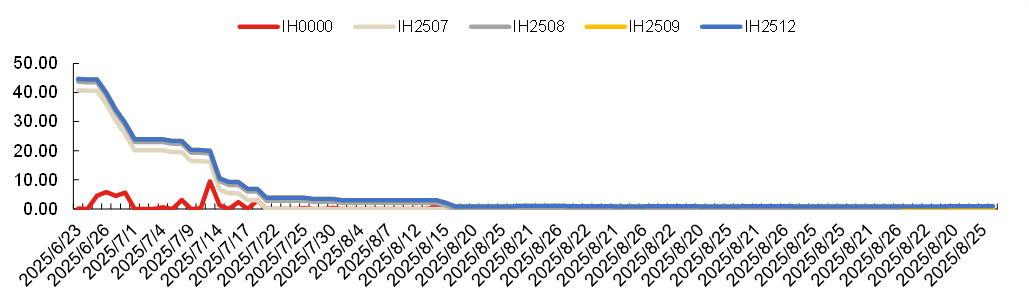

上证50股指期货:

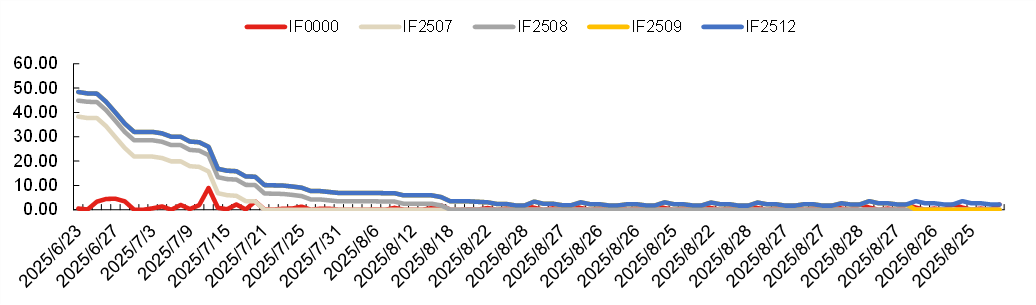

沪深300股指期货:

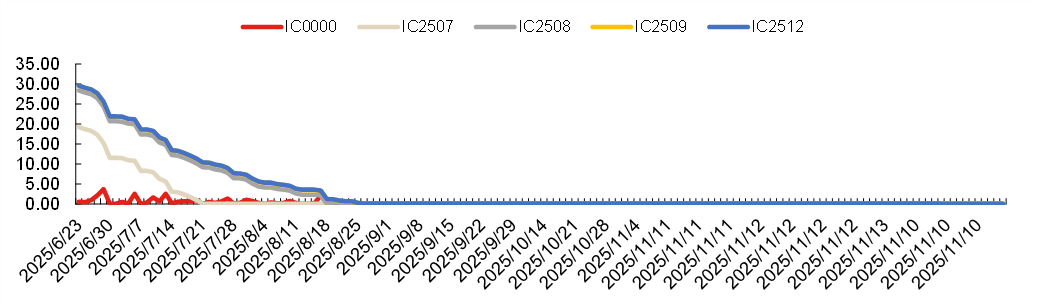

中证500股指期货:

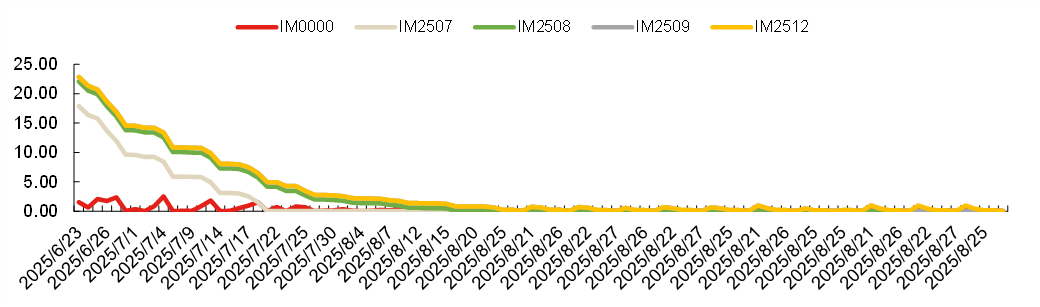

中证1000股指期货:

未来分红对上证50期货价格的剩余影响(指数点):

未来分红对沪深300期货价格的剩余影响(指数点):

未来分红对中证500期货价格的剩余影响(指数点):

未来分红对中证1000期货价格的剩余影响(指数点):

风险提示

我们对分红的预测基于一系列的合理假设。如果市场环境发生突变,例如分红率发生大的变化,那么预测结果可能与实际分红有差异。

说明:

本订阅号资料基于股份有限公司已发布证券研究报告制作。

证券研究报告:《分红对期指的影响20250620》

发布日期:2025年06月20日

分析师:刘静涵 执业证书编号:S0860520080003

分析师:杨怡玲 执业证书编号:S0860523040002

重要提示(向上滑动浏览):

本订阅号为东方证券股份有限公司(以下称“东方证券”)研究所金融工程研究团队运营的唯一订阅号,并非东方证券研究报告的发布平台, 本订阅号仅转发东方证券已发布研究报告的部分内容或对报告进行的跟踪与解读。通过本订阅号发布的资料仅供东方证券研究所指定客户参考。因本订阅号无法设置访问限制,若您并非东方证券研究所指定客户,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。东方证券不因任何单纯订阅本公众号的行为而将订阅人视为客户。

还没有评论,来说两句吧...