行情回顾及主要观点:

港股上周下跌,红利板块跌幅较小:恒生港股通中国央企红利全收益指数下跌0.70%,恒生指数下跌1.43%,恒生科技指数下跌2.03%。恒生一级行业中,资讯科技业领涨,医疗保健、能源业领跌。(数据来源:Wind,截至2025/6/20)

资金面上,被动外资净流入增多,南向仍保持高额净流入。外资方面,截至周三 EPFR 口径下外资净流入境外中资股16.4亿美元 (vs 前一周净流入0.3亿美元 ) ,其中主动型外资流出1.8亿美元,被动型外资大幅净流入18.2亿美元。南向方面,南向资金净流入163亿港元(vs前一周总计流入约155亿)。

保险资金频频举牌港股红利股。平安人寿6月17日再度举牌H股,年内已有13家上市公司被险资举牌,其中5家为银行。险资等资金属性与红利板块低波动、高股息的特性具有更高匹配度,在长债收益率跌至历史低位的背景下,增量资金有望更多流向红利板块,红利策略中长期的资金面向好。

美联储点阵图显示2025年降息两次。美联储公布6月利率决议,将基准利率维持在4.25%-4.50%不变,符合市场预期。点阵图显示2025年预计降息两次共50个基点,2026年降息25个基点,海内外的低利率环境或利好港股红利板块。

港股央企红利的股息率更高、估值更低。恒生港股通中国央企红利指数股息率达7.90%(vs中证红利5.56%),PB为0.62,PE为6.79。其全收益指数自2021年初以来累计收益114%,相对恒生全收益指数超额收益113%。(数据来源:Wind,截至2025/6/20)

展望后市,国内降息周期下的低利率环境、经济弱复苏的背景均利好红利策略,市值管理指挥棒下央国企的分红意愿和能力均较强,港股通央企红利的股息率优势显著,配置价值较高。

港股通央企红利ETF(代码:513920)简介

华安港股通央企红利ETF跟踪恒生港股通中国央企红利指数,旨在反映可通过港股通买卖并且第一大股东为内地央企的香港上市且拥有高股息的证券的整体表现。随着央企改革持续推进,该产品将有助于投资者把握央企估值重塑的投资机遇。

华安港股通央企红利ETF(513920)跟踪恒生港股通中国央企红利指数,是全市场首支叠加港股、央企、红利三重属性的ETF。场外相关产品有:华安恒生港股通中国央企红利ETF联接A(020866)/联接C(020867)。

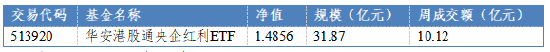

港股通央企红利ETF(513920)上周表现

数据来源:Wind,华安基金,截至2025/6/20

数据来源:Wind,华安基金,截至2025/6/20

风险提示:

以上仅为标的指数当前成份股分布的客观介绍,不构成任何投资建议,不作为投资收益的保证。指数公司后续可能对指数编制方案进行调整,指数成份股的构成和权重可能会动态变化,请关注部分指数成份股权重较大、集中度较高的风险。

本基金属于股票型基金,属于较高风险、较高预期收益的基金品种,主要投资于标的指数成份股及备选成份股,其联接基金主要通过投资目标ETF紧密跟踪标的指数的表现。本基金预期收益与风险高于货币市场基金、债券型基金与混合型基金,具有与标的指数相似的风险收益特征。基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。

还没有评论,来说两句吧...