来源:范范爱养基

我关注的几个港股医药医疗相关的指数,今年竟然全部都翻倍了!

截至2025.8.15:

恒生港股通创新药精选指数,今年上涨119.92%

恒生港股通医疗保健指数,今年上涨114%

恒生生物科技指数,今年上涨106%

无论是高锐度的港股创新药,还是分散的港股医疗,甚至生物科技,只要属于“医药医疗”大板块,都起飞~~

在本周一“沪指创10年新高”之际,港股通创新药ETF(520880)收涨3.15%

这就是港股创新药作为“主线”的力量吗?

于是很多人在问:港股创新药见顶了吗?

我倾向“还没有”。

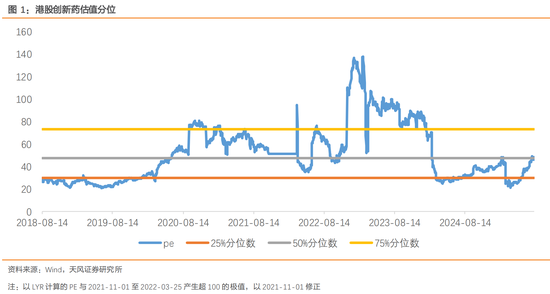

先来看大家关心的估值。

要知道,万得全A(除金融、石油石化)近10年的估值百分位已经来到了75%,进入了偏高估区间!

而“港股创新药”的估值只涨到50%分位,也就是才刚刚修复完成之前跌了3年的超跌空间。

当然,这还不是最重要的~

我继续看好“港股创新药”的最主要原因是:这轮上涨的2大核心逻辑还在持续强化!

核心逻辑1:创新药出海趋势持续加速

最新数据:今年1-7月License out金额近800亿美元,同比增长超160%!(我国创新药出海速度,不降反增)

近期,多家中国创新药公司继续发布“好消息”:

石药集团与Madrigal达成全球授权协议,含1.2亿美元预付款和最高19.55亿美元里程碑付款;

中国生物制药公告全资附属公司与默沙东LM-299/MK-2010项目合作进展顺利,将于近期收到3亿美元技术转移里程碑付款;

公告与英国制药巨头葛兰素史克达成一项总潜在金额达125亿美元的License out合作。

之前说过,从中国创新药企业与跨国制药公司签订BD协议到最终实现商业化销售,整个过程通常需要3至7年。

“签协议”和“首付款”只是最初催化,如下图所示,“首付款”占总合作金额的占比最低。

后面的“里程碑款”和“销售分成”才是大头——这部分将在未来3年乃至更长时间内持续释放,为本轮创新药行情提供长期支撑。

核心逻辑2:中报业绩亮眼

相比大家今年多少都看到过一句话:2025年是创新药企“扭亏为盈”的元年。

这句话的含金量还在提升!

- :本月发布2025上半年业绩:实现营收175.2亿元,同比增加46%,归母净利润4.5亿元,扣非后净利润2.61亿元,均同比扭亏为盈,这是其自上市以来首次盈利!

- 信达生物:2025年上半年,公司共取得总产品收入超人民币52亿元,同比保持35%以上的强劲增长。

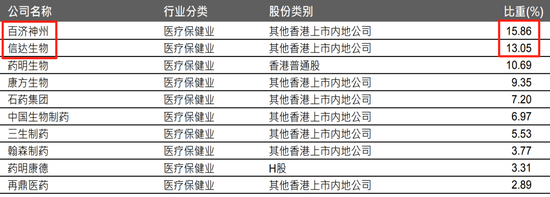

这两大创新药龙头企业均为“恒生港股通创新药精选指数”的重仓股:

(数据来源:恒生指数官网)

既然核心逻辑(出海+业绩)没有变,那么,一旦遇到回调,就是逐步上车的机会。

而且,最近看研报时,我还发现:海外机构也开始关注我国创新药!

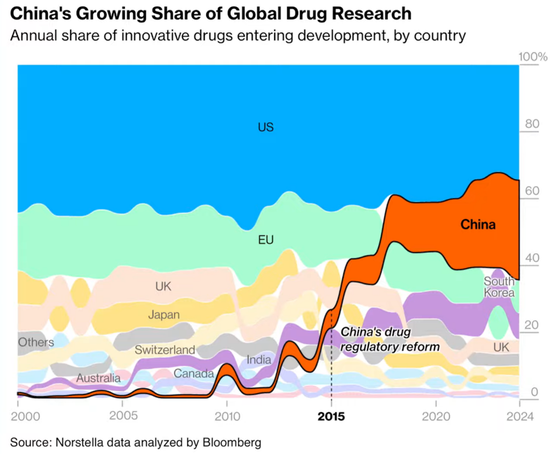

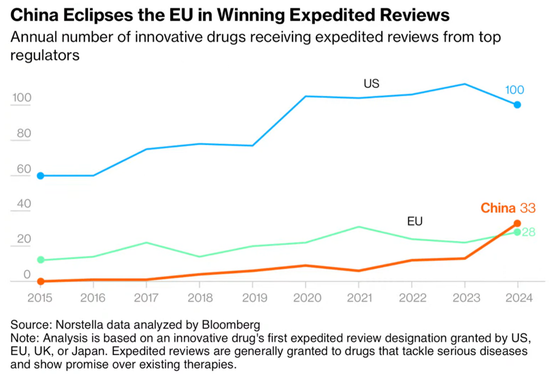

彭博社最近做了一个全球创新药发展的研究统计:

1、中国在全球新药研发中的份额不断扩大,已经非常接近美国。

2、中国创新药加速审批数量在2024年首超欧盟!

彭博社的这份报告也是近期才出的,不知道这份报告能吸引多少外资来港股创新药。

2025年vs 2020年,创新药行情有何不同?

本周一大新闻:沪指涨到近10年高位。

也就是说,比上一轮牛市(2020-2021)的最高点还要高!

巧的是,两轮牛市,最火爆的板块之一,都有创新药。

那么,本轮的创新药行情是不是“这次不一样”呢?

我还真去好好查了一下~

1、企业营收来源不同

2020年:主要依赖医保放量。

2025年:

医保+商保协同(首个由商保参与制定的创新药目录有望于2025年推出)

海外收入暴涨(2025年1-7月,中国创新药跨境BD交易总金额近800亿美元)

2、股市催化不同

2020年:主要受疫情催化,但当时部分企业仍处亏损状态,估值泡沫明显。

2025年:2024年超50%港股创新药企净利润正增长,是我国创新药“扭亏为盈”元年。

本轮医药牛,最大不同就是:我国创新药无论是研发硬实力,还是企业真金白银收入,都实实在在起来了。

最后还有一个被很多人忽略的利好因素:美国9月大概率会降息,降息利好创新药这种对资金流动性敏感的行业。

为什么“恒生港股通创新药精选指数”更好?

相信大家也看到了,港股创新药相关的几个指数都出台了最新的编制规则:明确剔除CXO公司,聚焦创新药核心公司。

调整后,指数更加聚焦于创新药研发企业,市场资金也将更精准地流向创新药企业!

那为什么说“恒生港股通创新药精选指数”更好呢?

截至7月末,根据恒生官网数据:

- “恒生港股通创新药精选指数”前10大重仓股占比高达78.62%,其中,前3大创新药龙头“百济神州+信达生物+药明生物”累计占比高达39.6%!

- “恒生港股通创新药指数”前10大重仓股占比为72.58%,前3大重仓股占比31.4%。

“恒生港股通创新药精选指数”集中度更高,并且更加聚焦创新药龙头股!

为什么我非常看重这一点?

因为创新药企研发新药需要大量的金钱和人才,尤其随着AI和技术的发展,创新药企的竞争也要拓展到科技军备赛,以提高创新药研发成功率和缩减时间成本。

万一新药研发失败了,还得承受得住这样的损失。

金钱投入,人才吸引,科技升级,抗风险能力......

这些还得是资金实力雄厚的龙头企业才行!

不过,目前跟踪“恒生港股通创新药精选指数”的基金非常少。

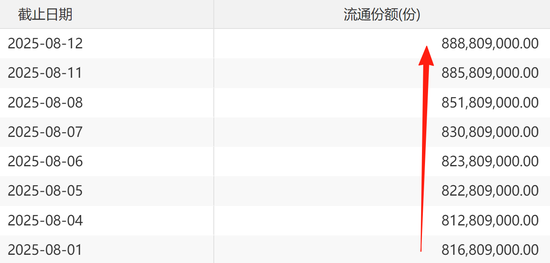

ETF:仅有2只场内ETF,其中规模最大的是港股通创新药ETF(520880)。根据东财choice数据,进入8月后,场内流通份额持续上涨。要知道,场内份额的提升通常是机构大资金决定的,说明大资金都还在流入中~

场外基金:首只港股通创新药ETF的联接基金(A:025220 C:025221)将在明天(8月20日)首发。

最后再给大家看个数据:

本周上证指数已经涨超过了上一轮大牛市2021年的最高点,创近10年高位了!

但是,港股通创新药ETF(520880)跟踪的“恒生港股通创新药精选指数”距离2021年最高位还有近35%的上涨空间。

说完港股的创新药,再来顺道看看港股另外两大核心资产:港股互联网、港股红利!

虽然这两近期没有港股创新药冲得那么猛,但是依然很坚挺~

最近不少人跟我吐槽说:在银行躲牛市。

我看了一下A股的银行股和红利低波,近期的确回调不少~

但是,有一说一,港股通红利ETF(159220)是真的坚挺!

还有港股互联网ETF(513770),近期也在大涨,马上就要突破前高。

综上,延伸来看,除了创新药,港股互联网的估值修复和港股通红利的高股息策略也值得关注,三者共同构成港股市场的“三驾马车,大家可根据自身风险偏好,灵活搭配组合。

还没有评论,来说两句吧...